Арбитражные операции с криптоактивами. Часть 2

В предыдущей статье мы говорили о временном и пространственном арбитраже, а также о самых простых схемах его осуществления. Последние можно использовать на любых криптовалютных биржах, преимущественно во флэтовой фазе рынка, которая снижает риск изменения котировок.

Однако выгоду можно также извлекать и в периоды импульсного или сильного трендового движения цены актива, особенно если есть возможность его заранее спрогнозировать.

Во второй части материала речь пойдет о более сложных операциях. Они используются не так часто, но, безусловно, также представляют интерес для арбитражера.

Торговый/рыночный (рисковый) арбитраж. Схема № 4

Эта схема во многом зависит от значимых событий и импульсных движений на рынке, а также от умения прогнозировать трендовое движение.

При торговле на валютном рынке такими событиями могут выступать, например, публикация макроэкономических данных (NFP каждую первую пятницу нового месяца или процентная ставка ФРС США). На крипторынке пока слабо развито понятие новостной торговли, однако все же возможен трейдинг по аналогичному принципу.

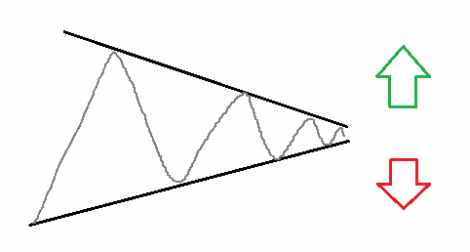

Также следует отметить, что такие популярные графические фигуры теханализа, как треугольник, при пробитии равновероятно вызовут движение котировок вверх или вниз. При этом оно с большой вероятностью будет импульсным:

Популярная фигура теханализа “Треугольник”. Пробитие одной из его сторон вверх или вниз часто сопровождается мощным движением цены актива.

Для подобного вида арбитража необходимо использовать две криптовалютные биржи, где представлена возможность осуществления маржинальной торговли (например, Bitfinex и Poloniex), поскольку понадобится открывать позиции на понижение.

На одной бирже открываем позицию на повышение, на другой — на понижение перед моментом пробития фигуры. Позиции должны быть в совокупности рыночно нейтральными. Другими словами, залоговые суммы, маржинальное обеспечение и котировки открытия должны быть идентичны.

Далее возможны варианты по закрытию позиции:

— без установки отложенных ордеров (закрытие убыточной позиции при достижении процентных значений Margin Call/Stop Out);

— установка отложенных ордеров (Stop Loss/Take Profit); закрытие по заданным котировкам.

Закрывая одну из сделок (частично или полностью) с убытком, мы получаем прибыль со второй позиции. Разница между ними составит арбитражную прибыль трейдера.

Данный способ арбитража не рекомендуется новичкам, поскольку необходимо корректно и тщательно подобрать стратегию мани-менеджмента, а также размер позиции в соотношении с величиной рыночного движения. Не стоит забывать, что маржинальное обеспечение предоставляется в кредит, за который нужно будет заплатить процент.

Главный минус данной схемы — это торговый риск. Он включает в себя возможное проскальзывание обработки ордеров, выбивание по Stop Loss одной или обеих позиций на гиперволатильном рынке и т. д. Также далеко не все активы можно торговать с маржинальным обеспечением, их количество ограничено.

Спредовый арбитраж (синтетическая позиция). Схема № 5

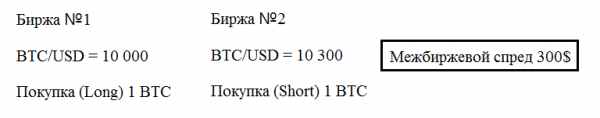

Для торговли с помощью этого метода арбитража также понадобится маржинальный трейдинг, подразумевающий возможность торговать на понижение. Рассмотрим схему на примере валютной пары BTC/USD(T).

Предположим, на одной бирже котировка BTC/USD = $10 000, а на другой — $10 300. На первой бирже открываем позицию на повышение, на второй — на понижение с одинаковым объемом:

Как можно заметить, совокупная позиция опять будет рыночно нейтральной. Другими словами, при изменении курса BTC/USD прибыль одной позиции будет равна убытку по другой (при условии одинакового объема и процента заимствованных монет для маржинального обеспечения).

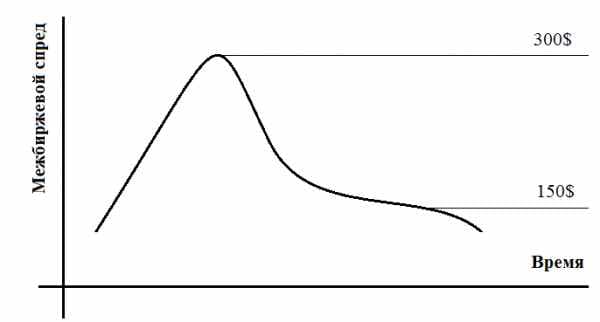

На чем же здесь может заработать трейдер? Дело в том, что спред не является постоянной величиной и в данном случае изменение котировок играет арбитражеру на руку. Зафиксировав спред в $300, следует подождать, пока он изменится до нужного нам значения (например, $150), и после этого закрыть все позиции.

Рассмотрим схему более детально:

1) Открываем две позиции при спреде $300: покупаем BTC/USD на Бирже № 1 по цене $10 000 и продаем биткоины на Бирже № 2 по курсу $10 300;

2) Закрываем обе позиции при спреде $150 (на бирже № 1 фиксируем цену $10 500, на бирже № 2 фиксируем цену $10 650).

Общий финансовый результат: (10 500 — 10 000) + (10 300 — 10 650) = 150$

Недостатки данной схемы:

— совокупная позиция будет рыночно нейтральной, однако при большой волатильности трейдеру нужно суметь “пережить” сильное изменение котировок по убыточной позиции. Для этого необходим предельно взвешенный риск- и мани-менеджмент;

— учет ликвидности (который в данном случае будет более сложным) — для получения возможности торговать с маржой необходимо взять ее в займы. При этом стакан таких предложений по займам также может быть недостаточно ликвидным.

Арбитраж спот-фьючерс. Календарные спреды. Схема № 6

Арбитраж спот-фьючерс предусматривает с одной стороны покупку актива, а с другой — продажу фьючерсов на этот же актив.

Часто фьючерсные цены на активы чуть выше их спотовой цены, и на этом можно заработать. Однако для такого вида арбитража фьючерс должен быть поставочным. К сожалению, на текущий момент фьючерсы на биржах CME и CBOE по биткоину являются расчетными. Следовательно, подобный вид арбитража пока недоступен, однако со временем все может измениться.

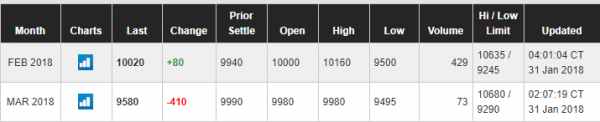

Тем не менее уже сейчас есть возможность торговать календарные спреды между двумя фьючерсными контрактами. Предположим, что на рынке появилась следующая ситуация (не из-за разницы обновления котировок как на картинке, а в реальном времени):

Как видно из данных таблицы, мы можем купить мартовский фьючерс и продать февральский, зафиксировав календарный спред между ними.

По смыслу и логике торговли эта операция полностью соответствует предыдущей арбитражной схеме. Далее необходимо дождаться сужения календарного спреда, а затем закрыть позиции. Либо же можно дождаться экспирации ближайшего контракта, и тогда закрытие происходит автоматически.

С недавнего времени для российских трейдеров также открылся доступ для торговли фьючерсами на биткоин, однако не стоит забывать о дополнительной комиссии (порядка $20-30).

При дальнейшем развитии производных финансовых инструментов (например, опционов) на базе биткоина появятся новые возможности для арбитражных операций. На текущий момент возможность торговать традиционными (или, как еще говорят, “ванильными”) опционами есть только на бирже LedgerX. Однако ожидается, что опционы начнут массово и активно появляться уже летом 2018 года.

Заключение

В этой статье мы разобрали несколько арбитражных схем, как относительно простых, так и более сложных. На самом деле, арбитражных схем существует гораздо больше. Так, например, не был рассмотрен парный трейдинг, который позволяет получать доход за счет изменения корреляции двух активов.

Арбитражные операции, безусловно, представляют интерес, особенно на развивающемся криптовалютном рынке. Они позволяют получать небольшой доход при относительно небольших рисках за счет неэффективности котирования на различных по своей ликвидности торговых площадках.

Для извлечения существенной выгоды понадобится крупный депозит, глубокое понимание рынка и, желательно, навыки программирования для создания и поддержания работы арбитражного бота.

При этом нужно понимать, что, несмотря на широкие возможности для подобного заработка, для молодого крипторынка характерны повышенные риски.

Источник: cryptocurrency.tech