Криптовалютный кризис и будущее цифровой индустрии

Эксперт Мелтем Демирорс из проекта CoinShares рассказала, как перестать постоянно проверять цены в условиях кризиса криптовалют и полюбить трудности, как понять психологию инвестора, как найти реальную ценность на рынке и поделилась своим видением того, куда движется криптоиндустрия в целом.

2018-й был сложным годом для всех причастных к сфере криптовалют – от эмитентов (людей, которые продают коины) до бирж и операторов платформ (тех, кто обеспечивает возможность спекуляций на стоимости коинов), а также инвесторов (тех, кто коины покупает).

Это был отличный год для юристов, бухгалтеров, пиар-агентств и других поставщиков профессиональных услуг. На них пролились миллионы – если не миллиарды – ICO-шных долларов за то, что они помогали людям разобраться, что вообще происходит и как с этим быть.

Ох, что это был за год

Хотя ценовой тренд последнего времени (намек: вниз) кажется чем-то новеньким, на самом деле крипторынок находился в устойчивом скользящем даунтренде начиная с 10 января, когда он достиг своих пиковых значений (по совокупной рыночной капитализации). В ноябре 2018 года форк Bitcoin Cash ознаменовал поворотный момент, когда у некоторых инвесторов уже окончательно опустились руки.

В этом посте мы затронем следующие темы:

Пристегнитесь, это будет увлекательное путешествие.

Понимание психологии инвестора

Чтобы разобраться в настоящем, мы должны понять прошлое. Для того чтобы понять, как ICO удалось поднять миллиарды долларов с помощью до смешного плохих «белых книг», давайте разберемся с психологией инвесторов.

Если рассуждать с позиций воспринимаемых рисков, то белая книга Биткоина недавно отметила свой десятилетний юбилей. Каждый день, по итогам которого Биткоин не просто выживает, но и продолжает наращивать функционал и способы использования, становится днем, когда этот актив становится еще чуть менее рискованным. Применение подобной логики по отношению к другим, более новым активам и моделям управления может показаться соблазнительной идеей, но это большая глупость.

Недавние события показали, что сети с проверенными и/или централизованными моделями управления и долгой историей, как правило, приобретают большую ценность благодаря доверию инвесторов или, возможно, ощущению меньшего риска.

Более того, известные инвесторы (мы не будем называть имен) активно «легитимизировали» криптовалюты вроде биткоина и криптовалютные активы путем сбора средств через ICO и STO, тем самым снижая уровень восприятия риска.

С точки зрения вознаграждения и вмененных капитальных издержек ICO на протяжении какого-то времени действительно казались чрезвычайно привлекательным вариантом.

Если посмотреть на среднюю доходность упомянутых ниже классов активов и учесть некоторую степень давления, сопряженную с инвестиционными стратегиями высокого риска вроде венчурных или частных акционерных капиталов, то можно легко увидеть, почему некоторым группам инвесторов с определенной склонностью к риску криптоактивы казались разумной ставкой. Инвестор мог рискнуть несколькими процентами собственного капитала ради возможности повысить доходность в десятки раз.

Криптовалютный кризис

Говоря о криптовалютах, нельзя не принимать во внимание финансовые показатели. Не спешите раздражаться и доставать на свет контраргументы о том, что цена не является идеальной мерой ценности и потенциала роста. Давайте будем просто честны сами с собой:

Стоимость трех криптовалют с наибольшим объемом капитализации – BTC, XRP и ETH, на долю которых приходится 3/4 рынка, – за последний год снизилась на 72%. Биткоин, занимающий более 50% рынка, подешевел на 58%.

По данным от 15 ноября 2018 года

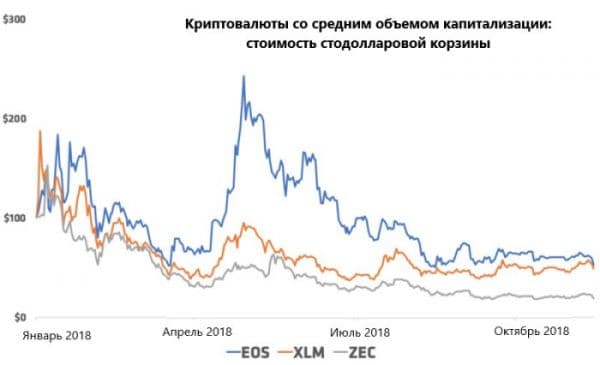

Если же взглянуть на криптовалюты со средним объемом капитализации, не упуская из виду общую тенденцию к снижению примерно на 60% за прошедший год, то можно заметить, что некоторые криптовалюты сохраняют свою стоимость куда увереннее, чем ETH и XRP. Тут стоит подумать о следующих факторах:

- Многие инвестиционные фонды делают долгосрочные ставки на подобные протоколы, видя в них своего рода «Биткоин 2.0» или «Эфириум 2.0» (а когда я недавно услышала уже об «Эфириуме 3.0», то почувствовала себя такой старой).

- Многие из этих проектов выросли в тени вышеупомянутых лидеров по капитализации, в них меньше «драмы», но больше коммуникаций и маркетинга (и лучшего качества), у них есть база лояльных стейкхолдеров, собранная в том числе через эйрдропы или ICO, а также реальный фокус на уникальных и специфических методах применения лежащих в их основе технологий.

- И да простят меня криптобоги за такое кощунство, но эти проекты действительно выигрывают от своей «централизации» – по крайней мере, в координировании своей работы и коммуникаций. У них есть свои фонды, выдающие гранты, один духовный лидер, последовательный брендинг и работа с сообщениями и т.д.

По данным от 15 ноября 2018 года

Что же до криптовалют с наименьшей рыночной капитализацией, то уровень падения их цен за последний год колеблется от 75% до 98%, и, несмотря на постоянное освещение в прессе и расширение списка бирж, на которых их можно приобрести, эти активы вызывают смешанные чувства. Их цена претерпела самый значительный рост, но вместе с тем в первом квартале года она рухнула… и с тех пор продолжает неуклонно снижаться. Команды проектов работают в кризисном режиме и сталкиваются со сменой руководства, сокращениями и проблемами с законодательством, налогами и доставкой продукта конечному пользователю. Некоторые проекты испустили дух и конвертировали свои токены в акционерный капитал, гарантии обслуживания или ценные бумаги.

По данным от 15 ноября 2018 года

Многие мне возразят, что цена, мол, плохое мерило «роста». Хорошо, давайте посмотрим на другие показатели. К более чем 80% криптовалют можно отнести следующее:

- объем торгов за 30-дневный период составляет менее 10 миллионов долларов;

- количество коммитов на Github за квартал измеряется двузначными, а то и вовсе однозначными числами;

- всего несколько сотен активных адресов за последние 24 часа.

(Статистика взята с сайта OnChainFX – настоятельно его рекомендую).

Начало капитуляции

Криптовалюты существуют не в вакууме. Инвесторы, вложившие в них свои средства, владеют также и другими активами, и как бы нам ни хотелось верить, что «все, что нам нужно – это крипто», мы все еще живем в мире, где все считается в долларах.

Силы, которые сделали криптовалюты привлекательной концепцией – централизованные мощные корпорации, политическая нестабильность, торговые войны, уход от глобализации, тоталитарные режимы и т.п. – это те же силы, что вселяют страх и сомнения по отношению к другим классам активов и рынкам. На внушающие страх ситуации инвесторы реагируют сокращением рисков путем уменьшения доли заемного капитала.

Мы начинаем замечать снижение уровня эффективности в глобальном инвестиционном сообществе. Крупнейшая в мире инвестиционная компания Blackrock, управляющая активами на сумму 6,4 триллиона долларов, только что пережила свой первый за три года квартальный отток средств.

Ценовые котировки акций захлестнуло волатильностью, и у инвесторов нет нужды обращаться к криптовалютам – все мыслимые и немыслимые порции адреналина они сегодня получают и на традиционных рынках.

Впрочем, многие инвесторы уже подвергли себя риску, сопряженному с вложениями в криптовалюты. Мы видим, как они прекращают вливать в них новый капитал и, что еще более важно, сохранять в криптовалютах уже вложенные средства.

Приток капитала в криптовалюты полностью прекратился. Сбор средств через ICO стал крайне немодным делом, которое к тому же с большой долей вероятности может повлечь за собой меры принудительного характера. У амбициозных новых протоколов трудности возникают даже с привлечением капитала через индивидуальное размещение. Инвесторы уже сомневаются в том, является ли продажа токенов оптимальным инструментом для конечной цели, которая заключается в создании полезных и потенциально ценных протоколов.

Что еще более важно, инвесторы, вложившие деньги на криптовалютном рынке, уже вывели с него некоторый объем капитала. Большую часть нынешнего года они провели в ожидании очередного бычьего тренда или какого-то экстраординарного события, которое повлекло бы за собой более заметные изменения цен в сравнении со стандартными колебаниями, чтобы увеличить стоимость своих портфелей и получить возможность для продаж.

Готовясь к закрытию года, на прошлой неделе многие представители обоих лагерей – эмитентов токенов и инвесторов – решили выйти из игры, зафиксировав убытки, и сбросили гору с плеч.

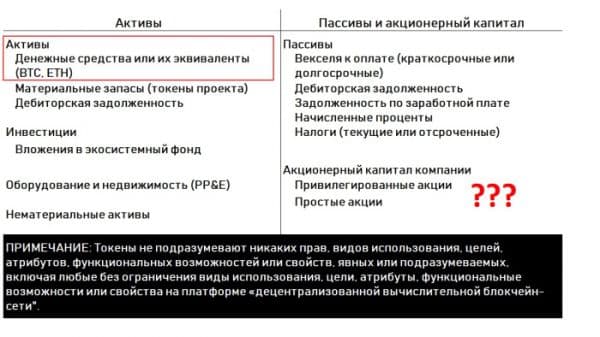

Что касается эмитентов, то многие криптовалютные проекты, собравшие деньги через ICO, испытывают большие проблемы с тем, чтобы оставаться релевантными и создавать реальную ценность. Так обычно и происходит при отсутствии реальной финансовой службы, и этот аспект деятельности криптовалютных проектов, к сожалению, все еще остается (с)мутным и неопределенным. Просто взгляните на приведенную ниже «балансовую ведомость», которая характеризует многие криптовалютные фирмы, собравшие средства через ICO.

Я не могу критиковать создателей этих проектов за их выбор в пользу привлечения средств через ICO. Если сравнить стоимость капитала для акций и для токенов, то капитализация компании без необходимости размывать свою долю или брать на себя юридические обязательства (см. примечание в таблице выше) кажется гораздо более привлекательным вариантом.

Инвесторы (не все, но слишком многие) отписали принадлежавшие им как партнерам с ограниченной ответственностью миллиарды долларов в рамках туманных и сомнительных правовых соглашений и в адрес структур, противоречащих всем законам Вселенной.

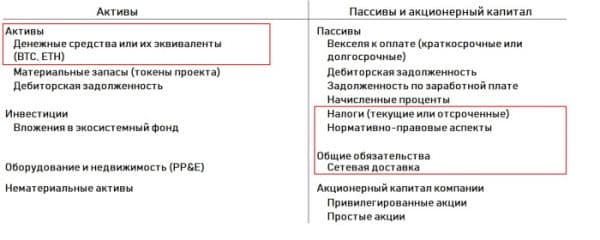

В реальности любой, кто на протяжении некоторого времени выступал в роли инвестора, знает, что баланс в гроссбухах должен подбиваться. Капитализация компании влечет за собой реальную ответственность, и в конце концов она наступит. Это может выглядеть примерно так:

Мы видим, как эта схема воплощается в жизнь: компаниям приходится распродавать запасы токенов, чтобы заплатить налоги, им нужны средства для оплаты адвокатских счетов или потенциальных компенсаций, им нужно выполнять свои обязательства перед держателями токенов и другими представителями экосистемы, которые потратили на них свои деньги, время и энергию.

Что же до инвесторов, то люди, которые проспонсировали амбициозные многомиллионные ICO, делали это с расчетом на отдачу в виде роста рыночного курса принадлежащих им криптоактивов.

Я люблю инвесторов. Они являются важнейшей частью экосистемы, потому что новым идеям зачастую нужен капитал, и криптовалютный мир богат вдумчивыми инвесторами. Впрочем, не стоит забывать, что инвесторы – фидуциары: они не просто сидят в своем офисе с желанием проспонсировать отличные идеи простому потому, что у них есть такая возможность – им нужно зарабатывать деньги, чтобы выжить. Инвесторы – не пользователи, а спекулянты.

Существуют фонды, экспериментирующие с гибридной моделью «спекулянт-пользователь». В их число входит и CoinFund, представители которого называют подобную деятельность «сетевым взаимодействием». Не уверена, что эти модели сработают именно так, как было задумано.

Как я уже упоминала в своей статье «The Tezos Experiment» («Эксперимент Tezos»), продажа прав на управление посредством токенов – скользкая дорожка. Криптовалютный мир еще слишком мал, и его участники пока еще довольно близки по духу. По мере роста появятся и новые категории инвесторов, которые будут далеко не столь дружелюбны. Когда на горизонте замаячат настоящие деньги и стервятники уяснят правила игры, мы увидим, как на рынок врываются гораздо более беспощадные инвесторы в поисках любых потенциальных уязвимостей в системах, которые позволят им максимизировать свою прибыль.

Большинство владеющих токенами инвесторов смирилось с тем, что в лучшем случае ICO выйдут на рынок по фактической себестоимости, т.е. цена продажи этих токенов будет равна цене покупки на этапе ICO. Кроме того, рынку еще предстоит «переварить» миллиарды долларов в токенах. Эти проекты будут затягивать свой выход на рынок так долго, как только смогут, а фонды постараются максимально долго удерживать подобные активы по себестоимости, чтобы избежать снижения стоимости портфеля.

Я полагаю, что 2019 год станет фатальным для некоторых фондов, так как жизнь в схеме «2 + 20», в рамках которой фонды получают 2% годовых от объема инвестиций в качестве комиссии за управление и 20% прибыли, сложна и сама по себе. Когда находящийся в вашем распоряжении капитал сокращается на 50%, и никаких двадцати процентов из вышеупомянутой схемы в обозримом будущем не ожидается, игра попросту не стоит свеч.

Вот как я вижу ситуацию в ближайшие 1–2 года в условиях криптовалютного кризиса:

Продадут все активы, какие смогут, и будут копить деньги, как в последний раз.

Продадут все активы, какие смогут, понесут убытки и высвободят умственную и эмоциональную энергию, чтобы сконцентрироваться на получении прибыли для своих инвесторов.

Сложите эти два результата, и мы получим капитуляцию – акт отказа от продолжения борьбы.

Создание стоимости

Знаю, знаю: первая часть статьи, вероятно, выглядит очень депрессивной, извините. Впрочем, все не так уж безнадежно.

Во времена безумного и быстрого роста, когда деньги льются рекой, как шампанское в рэп-клипе 90-х, капитал не всегда распределяется сообразно логике. Мы, в конце концов, лишь простые смертные, и снова и снова попадаем в одни и те же психологические ловушки.

Я не застала пузыря доткомов, но эта статья CNN, вышедшая в 2000 году, вполне могла бы быть посвящена сегодняшней ситуации с криптовалютами:

НЬЮ-ЙОРК (CNNfn). Считайте это уроком инвестирования в доткомы за 1,755 триллиона долларов. Сложно представить себе котирующуюся на рынке интернет-компанию, которая не подешевела бы минимум на 75% по сравнению с пиковым значением за год, не урезала бы свои расходы или не сократила бы сотрудников. На Уолл-стрит отраслевые группы всегда то и дело оказывались в фаворе или впадали в немилость, но еще ни одна индустрия не исчезала так быстро и окончательно, как это произошло с акциями интернет-компаний.

Ход истории доказал неправоту тех, кого приведенные выше слова заставили поверить, что интернет умер. Первое поколение компаний эволюционировало, многие фирмы исчезли и родилась новая индустрия. Сейчас на глобальных рынках властвует FAANG (Facebook, Apple, Amazon, Netflix и Google). Совокупный объем капитализации этих компаний составляет 3,5 триллиона долларов, а оценка некоторых из них в последние месяцы достигала и 1 триллиона.

Главный же вопрос, с которым мы пытаемся разобраться, заключается в том, где и каким образом эта добавленная стоимость будет извлечена. Инвесторы всех мастей пытаются уточнить свои гипотезы о том, где они смогут уловить возможность получения прибыли. В 2017-м и начале 2018-го многие поддерживали идею о том, что извлечение добавленной стоимости будет происходить на уровне протокола, т.е. непосредственно из самих криптоактивов, однако недавнее снижение их стоимости показало, что инвесторы начали сомневаться в этом тезисе.

Предлагаю вашему вниманию мой прогноз относительно того, где произойдет прирост стоимости:

Если говорить про активы, то еще какое-то время инвесторы не будут покупать их напрямую. Они будут работать с криптовалютами через уже существующие на традиционных рынках стратегии, легкие для понимания, отчетности и управления через имеющуюся инфраструктуру. Подобная практика включает в себя пассивное взаимодействие через биржевые товары и долгосрочные криптофонды, а также активно управляемое взаимодействие через конъюнктурные системные фонды под руководством известных и уважаемых портфельных менеджеров.

Что же до частных компаний, обслуживающих класс криптоактивов, то самые ценные из них нацелены на стимулирование спекулятивной торговли. В этом смысле следует отметить следующее:

- Самые ценные компании возникают за пределами США и практически не финансируются инвесторами из Кремниевой долины. Например, у биржи BitMEX совсем немного внешних инвесторов (если они вообще есть), и она ни разу не привлекала венчурный капитал (вероятно, потому, что на ранних этапах работы попросту не могла этого сделать).

- Новые и активно развивающиеся компании гибки, благодаря чему они способны быстро создавать стоимость. Так, биржа Binance появилась только в 2017 году, но уже успела стать одним из финансовых локомотивов индустрии – проект был создан быстро, предложил простой функционал, а в фокусе его находилась работа в юрисдикциях с дружественными регуляторами и более мягкими условиями работы.

- Такие компании более ценны, чем большинство криптовалютных активов и протоколов, и для создания своего бизнеса они привлекли минимальный капитал в сравнении с крупными ICO-проектами. По состоянию на 19 ноября в мире насчитывалось только три протокола стоимостью более 6 миллиардов долларов.

- У этих компаний есть средства, за счет которых финансируется как органический, так и неорганический рост через новые продуктовые линейки и привлечение талантов, пользователей и интеллектуальной собственности.

На компаниях открытого типа я останавливаться не буду – многие эксперты уже неоднократно освещали тему IPO. Я сконцентрируюсь на традиционных финансовых институтах, которые рассматривают криптовалюты как способ создать новые потоки дохода, возможность поиграть в инновации и повысить стоимость предприятия.

Всем этим компаниям меньше года! Направление их работы может быть уже заложено в цену, но многое еще впереди…

Square, пожалуй, можно назвать самым ярким примером. Компания начала торговлю криптовалютами через приложение $cash прошлой осенью, и с тех пор ее доходы не перестают расти, а котировки ее акций на бирже увеличились более чем в два раза. Square обеспечила себе огромную рыночную капитализацию благодаря бизнесу в области торговых платежей, а подвижки в сторону криптовалютных технологий для потребителей были с восторгом встречены инвесторами, вкладывающими деньги в акции.

Рынок вознаградил многие компании, работающие как в сфере финансовых услуг, так и за ее пределами, за их стремление стать частью криптовалютной экосистемы. Готовьтесь и дальше наблюдать эту тенденцию даже в том случае, если стоимость криптоактивов продолжит снижаться. Корпоративные игроки оперируют годовыми циклами планирования и меняют курс не так быстро, как это могут делать стартапы.

Наконец, фонды и управляющие активами исторически показывали хорошие результаты именно благодаря долгому горизонту планирования и способности выживать и стойко переносить рыночные циклы. Я думаю, что этот тренд сохранится и впредь, и в особенности это касается крупных управляющих с обширным опытом, способных управлять финансами и стратегиями распределения таким образом, чтобы извлекать выгоду из краткосрочных ценовых колебаний, но ориентируясь при этом на долгосрочную перспективу.

Подводя итог, можно сказать, что, по мере того как рынок переваривает новую информацию и пересматривает свои тезисы, непосредственно сами криптоактивы теряют часть своей ценности. И параллельно с этим растет стоимость компаний, обслуживающих криптоэкосистему.

Куда мы идем: долгая дорога к реальной пользе

Одного беглого взгляда на сегодняшний криптовалютный рынок в состоянии кризиса может быть достаточно, чтобы категорически отказаться от какого-либо взаимодействия с ним. По моему мнению, это огромная ошибка. Биткоин, криптоактивы и блокчейн-технологии достигли критической массы.

Подобная полярность мнений демонстрирует, почему эти идеи и технологии будут и впредь расти и эволюционировать. Криптовалютное сообщество привлекло внимание самой разной публики – как позитивное, так и негативное.

Просто взгляните на представителей этой индустрии. Тысячи людей продолжают тратить свои время, силы и деньги, чтобы поддержать рост экосистемы: они пишут, проводят исследования, занимаются просветительской работой, создают проекты, занимаются разработкой или просто удерживают приобретенные криптоактивы.

Эксперт Райан Рэдлофф подсчитал, что на сегодняшний день уже существует спрос как минимум на половину еще не выпущенных биткоинов. Люди продолжают интересоваться Биткоином, выводить свои средства или наоборот менять их на криптовалюты, поэтому подобное положение дел вряд ли изменится.

Возвращаясь к теме макроэкономической обстановки, предлагаю вам взглянуть, в каком мире мы живем. Вокруг происходят гораздо более глобальные вещи, которые также окажут заметное влияние на дальнейшее развитие событий.

Проектам, работающим над протоколами, компаниям и инвесторам придется как следует потрудиться, чтобы докопаться до сути. Им нужно будет адаптировать свою деятельность к планам по созданию добавленной стоимости в долгосрочной перспективе. Если следующие пять лет будут хоть немного похожи на предыдущие, то готовьтесь увидеть, как стоимость продолжит движение от централизованных корпоративных структур в сторону менее централизованных сетей и приложений. Ведется сложная и напряженная работа. Она требует определенного времени, а рост редко встречается в чистом виде и не происходит линейно.

Мы в CoinShares не можем точно сказать, когда именно произойдет этот сдвиг, но верим, что он неизбежен. Будущее выглядит многообещающим, но впереди еще много работы.

Источник: cryptocurrency.tech