Почему большинство криптофондов обречены на провал

Большинство хедж-фондов терпят неудачу: средняя продолжительность их жизни не превышает пяти лет. Из около 7200 хедж-фондов, существовавших на конец 2010 года, 775 развалились или закрылись в 2011 году, 873 – в 2012 и 904 – в 2013. Таким образом, за три года канули в Лету около трети всех фондов. Тем не менее глобально меньше их не стало, ведь надежда умирает последней, и каждый день в мире рождаются новые и новые фонды.

Начнем наш рассказ с реальной истории. Скорее всего, большинство помнит о печально известном пари на миллион долларов между инвестором Уорреном Баффеттом и управляющим инвестиционным фондом Protege Partners Тедом Сидсом, но если вдруг вы что-то пропустили, расскажем вам вкратце, что произошло: В 2007 году инвестор Уоррен Баффетт и инвестиционный управляющий из Нью-Йорка Тед Сидс и его партнеры из Protégé Partners заключили пари. По мнению Баффетта, за 10 лет обычный индексный фонд, следующий за S&P 500, превзойдет по своим показателям индекс из пяти хедж-фондов (названия которых не разглашались), тщательно отобранных Protégé. Стоит отметить, что для участия в пари Баффетт не привлекал средства компании Berkshire, генеральным директором которой он является, а использовал собственный капитал.

За первые семь лет пари индексный фонд Vanguard 500, представленный акциями Admiral, вырос на 63,5%, а вместе с ним прибавил в цене и портфель Уоррена Баффетта. Пять хедж-фондов, отобранных Protégé, в среднем выросли на 19,6%. Баффетт официально выиграл пари: за десять лет индексный фонд S&P 500 принес годовой доход 7,1% в виде сложных процентов, тогда как индекс Protégé Partners в среднем обеспечивал доход в размере 2,2%.

В чем проблема?

Причины краха и закрытия хедж-фондов уже давно и активно обсуждаются, ведь только в 2017 году закрылось около 1000 таких фондов. Ховард Голд (Howard Gold) в своей колонке на MarketWatch пришел к выводу, что основной проблемой является дисбаланс спроса и предложения.

“По большому счету способность постоянно побеждать рынок – редчайший талант. Инвесторы, которые рано включились в игру хедж-фондов, отметили для себя ее преимущества, после чего подтянулись другие инвесторы. В итоге мощный денежный поток в 3 триллиона долларов создал спрос, для которого предложения просто не существовало в природе – а именно предложения услуг управляющих, которые из раза в раз обеспечивают доход выше рыночного, после выплаты всех сборов и комиссионных”.

Все это, конечно, очень интересно и познавательно, но какая здесь связь с криптофондами? Предлагаем вам немного разобраться в вопросе, и для этого обратимся к другим историческим фактам, касающимся традиционных инвестиционных фондов.

Каждый третий фонд терпит крах

Как отметил в своей статье в New Yorker журналист Джон Ланчестер (John Lanchester), большинство хедж-фондов терпят неудачу: средняя продолжительность их жизни не превышает пяти лет. Из около 7200 хедж-фондов, существовавших на конец 2010 года, 775 развалились или закрылись в 2011 году, 873 – в 2012 и 904 – в 2013. Таким образом, за три года канули в Лету около трети всех фондов. Тем не менее глобально меньше их не стало, ведь надежда умирает последней, и каждый день в мире рождаются новые и новые фонды.

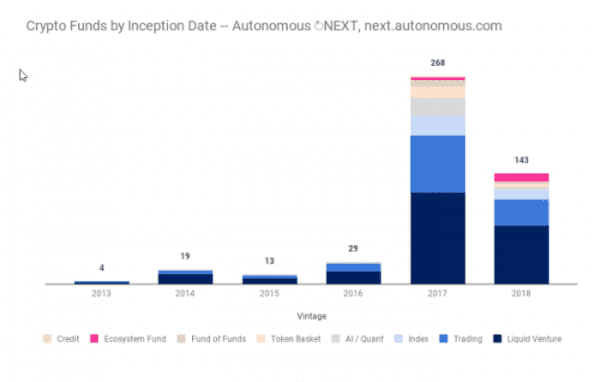

Обратите внимание, как активно открываются новые фонды с 2016 года.

Данные исследования Autonomous Next

Цитируя представителей Autonomous Next, «В нашу базу крипто-экосистемы занесено 780 организаций, из которых более 500 – криптофонды, управляющие активами в 10–15 млрд долларов». Используя исторически сложившуюся цифру – 30% вероятность провала “традиционных” фондов – можно предположить, что в ближайшие 6–12 месяцев закроются около 150 фондов. Так как этот класс активов пока еще нельзя назвать “традиционным” (хотя Morgan Stanley недавно заявили, что криптовалюты становятся институциональным активами), процент краха для криптофондов теоретически может быть гораздо выше – развалится каждый второй из трех фондов, или 60+ % существующих сегодня компаний. Итого в ближайшие 6–12–24 месяцев развалятся примерно 330 фондов.

Общая капитализация рынка (источник – Coinmarketcap)

Почему так происходит? Давайте посмотрим на некоторые факторы, связанные с активами под управлением — такие, как риск утраты ликвидности, диверсификация портфеля и дублирование портфелей, очевидный риск концентрации со стороны коммандитных партнеров и т.д.

Активы под управлением, управление рисками и риск концентрации

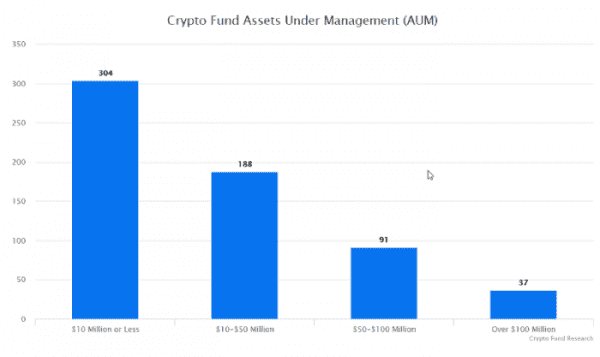

Активы под управлением, из исследования криптофондов

Как показано на диаграмме, большинство криптофондов на рынке управляют активами объемом до 50 млн долларов, за исключением таких компаний как Paradigm и a16z, которым удалось привлечь значительные объемы капитала (400 млн и 300 млн долларов соответственно).

Основываясь на наблюдениях, можно предположить, что из 300 фондов, управляющих активами 10 млн долларов и менее, 200 (~70%) управляют активами в 5 млн долларов и менее, а 100 фондов (~30%) – активами в 10 млн долларов. Справедливо предположить, что из 188 фондов с активами под управлением в объеме 10–50 млн долларов, около 100 (~53%) управляют суммами в размере 30–50 млн долларов, тогда как на оставшиеся 47% приходятся активы в диапазоне 10–30 млн долларов. Итого 288 фондов в настоящее время управляют активами в диапазоне 5–30 млн долларов.

Рассмотрим гипотезу, основанную на наблюдениях: под управлением фонда ABC находятся активы в объеме 15 млн долларов. Управляющий в конце 2017 – начале 2018 года придерживался довольно агрессивной – вероятно, «бычей» – стратегии и игнорировал процедуры управления рисками, применяемые традиционными финансовыми учреждениями. Вместо того чтобы придерживаться правила 10/30/60 – т.е. 30% активов под управлением активно размещаются, 60% держатся в резерве, а 10% закладываются на комиссионные и прочие расходы, он мог придерживаться распределения 10/45/45 или 10/55/35.

Если активная работа на рынке ведется с 55% активов, то это соответствует 8,25 млн долларов, а в резерве остаются 6,75 млн долларов. Если бы мы использовали в качестве ориентира индекс Bitwise 10, то ваши потери составили бы -68,55% или 5,6 млн долларов, а на продолжение работы на рынке осталось бы около 2,6 млн плюс резервы, что в итоге бы составило 9,4 млн долларов. При более традиционной стратегии управления рисками, игра на рынке велась бы с 4,5 млн долларов, потери составили бы ~ 3 млн, но в итоге осталось бы 11,5 млн долларов. Не забывайте о том, что чтобы ваш фонд продолжил свое существование, вам необходимо из раза в раз обеспечивать доход выше рыночного, после выплаты всех сборов и комиссионных, а если это вам не по плечу, то хотя бы не терять деньги ваших партнеров.

Здесь также нужно отметить, что инструменты, используемые в профессиональном управлении инвестиционными портфелями, только начали приходить на крипторынок, и как минимум два из таких инструментов могут помочь менеджерам-новичкам справиться с этими проблемами.

Периоды блокирования инвестиций

Здесь хочется отметить, что, из 500 существующих в настоящее время на рынке фондов, не все придерживаются одинаковых стандартов. Периоды блокирования инвестиций в основном применяются для того, чтобы помочь управляющим избежать проблем с ликвидностью в то время, когда капитал используется для инвестирования. В более “ликвидных” фондах, бывает, предлагаются короткие периоды блокирования (1–2 года); для более “ликвидных венчурных” фондов я сталкивался с более типичным сроком в 2–3 года (и более).

Недостаточная информированность

Просвещенные инвесторы понимают, что на традиционных рынках постоянно происходит движение вверх и вниз, и что так было всегда. Криптомир, как мы уже говорили ранее, для большинства институциональных инвесторов не является традиционным рынком. Высокая волатильность, сильное падение курсов в начале 2018 года, форки и прочие особенности этого класса активов до сих пор не до конца очевидны для таких инвесторов, а исследования по этой теме начали появляться только недавно. Партнеры фондов должны еженедельно, ежемесячно, и, возможно, даже чаще получать свежую информацию по ситуации на рынке, но пока этого не происходит. Для управляющего фондом терять деньги партнера – всегда плохой вариант, но если уж так случилось, то лучше бы, чтобы партнеры узнавали об этом не из квартальной рассылки по электронной почте. И если многие управляющие потеряют значительные средства и возможно даже закроют фонды, это произойдет не только в связи с тяжелой ситуацией на рынке и низкой эффективностью: виной тому будет сочетание низкой эффективности, формирования ложных ожиданий и неумения грамотно донести информацию партнерам. И именно те, кто умеет пережить трудные времена и у кого в управлении находится меньше активов, смогут обеспечить своим нынешним и потенциальным партнерам высокую доходность.

Давайте рассмотрим такую точку зрения: некоторые фонды ведут себя слишком агрессивно и, возможно, не слишком интересуются стандартными процедурами управления рисками. В недавно проведенном исследовании также говорится, что возраст трети инвесторов – от 25 до 34 лет, то есть они не застали пузыря «доткомов» или краха Bear Stearns и Lehman Brothers. Прибавьте к этому периоды блокирования инвестиций, которые скоро будут введены, плюс недостаточную информированность и отсутствие какой-либо коммуникации с партнерами, и вот вам готовый рецепт к вытягиванию денег и закрытию фондов, который потенциально распространяется на те самые 60+ % фондов, как уже говорилось выше.

Прочие аспекты, потенциально влияющие на закрытие фондов

Дублирование активов и риск концентрации

Расскажу вам одну историю: один мой знакомый работает в крупной компании по доверительному управлению семейным капиталом и отвечает там за формирование портфеля ее хедж-фонда. Компания доверяет свои средства как минимум 50 лучшим мировым управляющим фондами. Моему знакомому поручили, в дополнение к проверке фондов на благонадежность и выделению средств, получать полную информацию о составе их портфелей (которая иногда предоставляется управляющими ежемесячно, а иногда по требованию, и составлять матрицу вложений, на которой хорошо видно, какую степень риска несут в себе некоторые акции. Возьмем такой пример: фаворитом хедж-фондов несколько лет назад был Equinix (код EQIX).

Представим, что хедж-фонд 1 управляет активами на сумму 100 млн долларов и 5% (= 5 млн $) фонда представлены в акциях EQIX. Хедж-фонд 2 управляет активами на сумму 250 млн долларов и 3,5% фонда (= 8,75 млн $) тоже вложены в акции EQIX. Если значительный процент (40+ %) из 50 фондов в данном примере приобретут акции EQIX, то инвестор столкнется с серьезным риском концентрации в одних руках, вместо того, чтобы увидеть то, для чего собственно и затевалась передача средств сразу нескольким институциональным инвесторам – а именно диверсификацию. Служба регулирования отрасли финансовых услуг (Finra) на своем сайте подробно рассказывает о риске концентрации.

Да, сейчас на рынке представлено 2 100 токенов, но, как мы прекрасно знаем, основная ликвидность приходится на первые 10–50 строчек из рейтинга по рыночной капитализации. Думаю, было бы справедливо предположить, что большая часть из представленных сейчас на рынке 500 фондов, хедж-фондов и ликвидных венчурных компаний играют именно в этом сегменте.

Нельзя рассчитывать на то, что вы создадите фонд, будете брать за свои услуги комиссионные по схеме 3% от активов и 30% от прибыли в год (а таких много), и при этом будете де-факто копировать чужую стратегию. Это безнадежная затея.

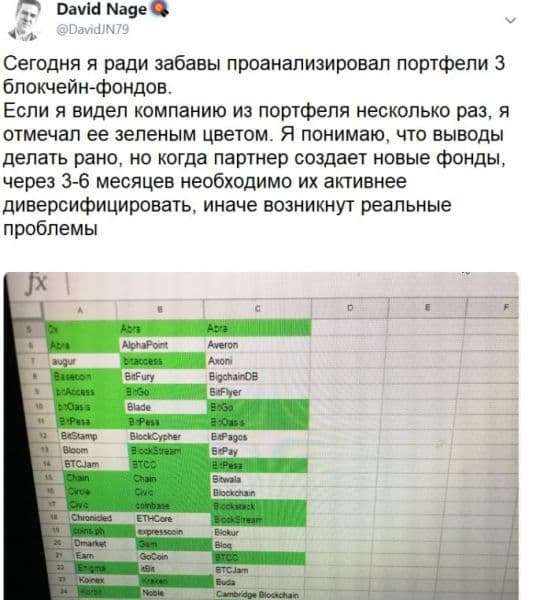

Как я наблюдал в феврале 2018 года, большинство фондов на рынке (и в тот момент, и на сегодняшний день) страдают от дублирования:

Вывод

Всем приходится с чего-то начинать, и фонды, управляющие активами в размере 5–10 млн долларов, вполне могут превзойти по прибыльности фонды, которые смогли привлечь под управление 100 млн долларов и более, если будут руководствоваться собственной уникальной стратегией, проявлять внимательность, использовать техники управления рисками для преодоления трудностей, а также внимательно относиться к информированию партнеров – не только когда все хорошо, но особенно тогда, когда все плохо. Это серьезная работа, но если ее проделать, то можно оказаться в числе тех самых 10% “выживших”.

Источник: cryptocurrency.tech