Преимущества и недостатки токенизированного фонда

Венчурный капитал часто кажется непрозрачным и признан одним из самых неликвидных классов активов, доступных инвесторам. Однако, рост популярности продаж токенов вызвал интересные дискуссии касаемо возможного влияния на традиционную модель венчурного капитала, фактически остававшуюся неизменной с самого своего появления.

Таким образом, будет интересно изложить сбалансированный обзор преимуществ и недостатков токенизации венчурных фондов, главным образом, с точки зрения партнёров и управляющих венчурных фондов.

Несколько фондов уже прибегли к криптотокенам для устранения некоторых недостатков динамичной и интересной в остальных отношениях практики. Совсем недавно в рамках 22-й программы фонда 500 Startups был анонсирован независимый фонд 22X Fund, который будет предлагать доступ к портфелю из 30 тщательно отобранных стартапов посредством приобретения единственного токена.

Исторически жизненный цикл типичного фонда составляет около 10 лет, обычно с запретом передачи партнёрской доли. Это значит, что на протяжении всего существования фонда капитал может быть неподвижен. Эмиссия токенов долевого участия может предоставить определённую степень ликвидности и тем привлечь в фонд больше инвесторов.

Кроме того, текущие законодательные условия могут способствовать расширению охвата и получению доступа к данному классу активов новыми категориями инвесторов, основываясь на том же принципе, что и краудфандинговые сайты (например, SeedInvest) и публичные фонды (например, Social Capital, Draper Esprit).

Однако, краудфандинговые сайты скорее разочаровывают в плане потока сделок, а публичное предложение акций фонда часто очень капиталоёмко. Это значит, что из-за отказа некоторым инвесторам в доступе к высококачественным стартапам фонд будет недофинансирован.

Несмотря на возможные преимущества токенизации, многие фирмы могут избегать её из-за мошеннических ICO-проектов и общей волатильности криптовалютных рынков в прошлом году.

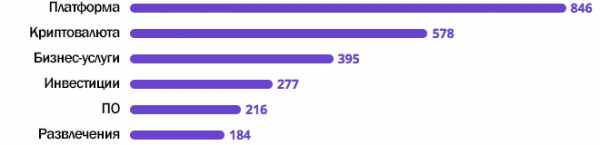

Категории ICO в 2017 г., где можно видеть 277 фандрейзингов на инвестиционные цели. Источник: ICOBench.com.

Я верю, что это и есть настоящая причина скептицизма и даже считаю, что некоторые ICO типа «pump and dump» навредили функциональному прогрессу токенов.

Однако, недавно появился ряд платформ, фокусирующихся на безопасности и соответствии законодательству (например, Bancor и tZero). Они могут предоставить гарантии фирмам, желающим стать первопроходцами.

Можно возразить, что допущение ликвидности может также стать недостатком из-за отсутствия изоляции от внешних рыночных сил, способных вынудить партнёров слишком рано вывести средства. Это важная функция существующих моделей публичного и венчурного капитала, которая может быть утрачена с введением полной ликвидности.

Характер данного класса активов требует от управляющих фондами способности действовать с высокой степенью автономии от инвесторов.

Существуют разумные доводы в пользу того, что ликвидность не обязательно повлияет на автономию фондов так, как может казаться. По сути, текущее законодательство касаемо токенов или его отсутствие может позволить фирмам частично сократить потенциальную бюрократию, предписываемую традиционными моделями. Это может всецело зависеть от структуры эмиссии токенов и того, насколько они обеспечены акциями портфельных компаний.

Тем не менее, токены и крипторынки – это только зарождающаяся область, и использование данной технологии в качестве новой модели венчурного капитала может оказаться рискованным ввиду крайне волатильного рынка. Однако, применение нетрадиционных подходов заложено в самой сути венчурного капитала.

В 2018 потенциальные преимущества и недостатки токенизации венчурных фондов заслуживают пристального внимания всех заинтересованных лиц.

Источник: cryptocurrency.tech