Руководство: Биткоин-фьючерсы

Что такое фьючерсы?

Фьючерс — это контракт на покупку или продажу некого актива по определенной цене в будущем.После заключения фьючерсного контракта обе стороны обязаны выполнить свои обязательства по оговоренной стоимости, независимо от фактической рыночной цены на дату истечения контракта.

Цель не всегда в получении прибыли — зачастую они используются на финансовых рынках для защиты от негативного изменения цен на некоторые активы.

С помощью фьючерсных контрактов можно открывать два типа позиций: короткие и длинные.

Занимая длинную, вы соглашаетесь купить актив в будущем по определенной цене в день истечения контракта. Занимая короткую позицию, вы соглашаетесь продать базовый актив по определенной цене в день истечения контракта.

Как работают фьючерсы на биткоин?

Биткоин-фьючерсы привязаны к стоимости биткоина. Другими словами, спекулянты могут сделать ставку на ее дальнейший рост или снижение. Кроме того, фьючерсы позволяют инвесторам спекулировать на цене биткоина, фактически не владея криптовалютой.

Сам по себе биткоин остается нерегулируемым, однако фьючерсы на криптовалюту обращаются на регулируемых биржах. Это хорошая новость для тех, кто беспокоится по поводу рисков, связанных с нерегулируемой децентрализованной природой криптоактивов.

В странах, где торговля биткоином запрещена, фьючерсы позволяют всем желающим спекулировать на стоимости криптовалюты.

Деривативы на биткоин не отличаются от фьючерсов на традиционные финансовые инструменты. Спекулянты открывают длинные и короткие позиции в зависимости от прогноза дальнейшего движения цен.

Например, если у инвестора есть один биткоин стоимостью, скажем, $8000, и прогнозирует падение цен в будущем, он может продать фьючерс, чтобы защититься от потерь.

Если в будущем цена биткоина упадет, подешевеет и дериватив. Тогда инвестор сможет откупить его, закрыв короткую позицию. Например, если к дате истечения контракт подешевеет до $6000, инвестор сможет заработать на нем $2000 и компенсировать потери по базовому активу (биткоину).

Где купить фьючерсы на биткоин?

Есть два отдельных типа площадок, где можно торговать деривативами на биткоин:

Пионером выступила Чикагская биржа опционов (CBOE), запустившая биткоин-фьючерсы 10 декабря. Чикагская товарная биржа (CME) представила свои контракты 17 декабря. Многие брокерские компании, в том числе TD Ameritrade и JP Morgan, уже заявили о намерении открыть клиентам доступ к этим контрактам.

В чем особенности биткоин-фьючерсов от CBOE?

CBOE предлагает краткосрочные контракты на 1−4 недели, среднесрочные деривативы с истечением через 1, 2 и 3 месяца и квартальные фьючерсы с привычным календарем экспирации в марте, июне, сентябре и декабре.

Размер прибыли инвестора зависит от официальной цены биткоина на бирже Gemini, округленной до $0,01. Другими словами, если стоимость контракта возрастет, покупатель получит в долларах разницу между ценой покупки и продажи. Если стоимость упадет, инвестор эту разницу заплатит.

Большинство фьючерсных контрактов имеют ограничение на изменение цены базового актива в единицу времени. Волатильность биткоина — одна из главных проблем для инвесторов. CBOE приостанавливает торги на 2 минуты, если котировки контракта меняются на 10% в любом направлении от цены закрытия предыдущего дня. Торги приостанавливаются на 5 минут, если стоимость фьючерсов растет или падает на 20%.

В чем особенности биткоин-фьючерсов от CME?

CME предлагает контракты с погашением в марте, июне, сентябре и декабре плюс два дополнительных месяца вне этого квартального цикла.

Окончательная стоимость здесь рассчитывается в соответствии со стандартизированной референсной стоимостью биткоина, которая определяется биржей CME. Данные о ценах поступают с ведущих биткоин-бирж, в том числе Bitstamp, GDAX, itBit и Kraken.

Биржа CME разработала два стандартизированных индекса для определения цены исполнения биткоин-фьючерса: CME CF Bitcoin Reference Rate (BRR) и CME CF Bitcoin Real Time Index (BRTI).

BRR рассчитывается раз в день в 18:00 МСК. По сути это «официальный» курс биткоина с точки зрения биржи CME. По значению этого индекса определяется цена исполнения фьючерса в день экспирации. BRTI — это индекс биткоина в реальном времени. Это агрегированное значение цены биткоина по данным со всех криптобирж, которые используются биржей CME для расчета цены фьючерса.

В ответ на внутридневной перепад цены на 7%, 13% и 20% срабатывают выключатели, временно останавливающие торговлю.

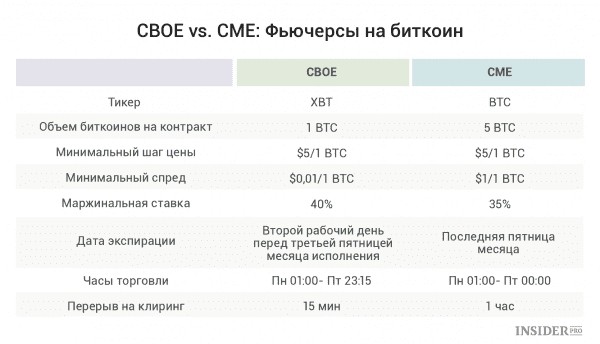

В чем главная разница между биткоин-фьючерсами на CBOE и CME?

Самое главное различие — размер контракта: на CBOE один фьючерс равен одному биткоину, на CME один контракт равен пяти биткоинам (даже в условиях нынешнего падения цен сумма немаленькая). Именно поэтому считается, что CME больше подходит для крупных институциональных инвесторов.

Как мне купить биткоин-фьючерсы?

Каким бы инвестором вы ни были, чтобы покупать и продавать контракты на биткоин, вам понадобится фьючерсный счет у брокера. Но надо учитывать, что некоторые биржевые брокеры вообще не предлагают торговлю фьючерсами, другие предлагают, но не позволяют торговать в биткоинах. Поэтому, выбирая брокера для торговли биткоин-фьючерсами, необходимо уточнить условия в каждом конкретном случае.

Источник: cryptocurrency.tech